2019年中国证券监督管理委员会2019年第1次主席办公会议审议通过《科创板上市公司持续监管办法(试行)》,指出达到一定规模的上市公司可以根据法律法规、中国证监会和交易所有关规定,分拆业务独立、符合条件的子公司在科创板上市。金山办公完全符合这一政策规定,并在这一政策支持下实现分拆上市。基于此,通过对金山办公分拆上市的动因与经济后果进行分析,可以为准备分拆上市公司提供经验参考依据。

1 金山软件分拆金山办公上市的动因

1.1丰富融资途径

金山办公经营产品与服务主要来自企业自主研发,但由于软件行业的研发费用投入较大,单纯依靠母公司支持与自身资本积累导致融资渠道相对单一。据金山办公财报显示,从2017年到2019年分拆上市,软件研发费用从2.66亿元上升到5.98亿元。由此可见,金山办公要想长期可持续发展需要充足的资金支持。同时,在金山办公未上市的情况下无法从资本市场有效获取充足的资金资源。在此情况下,驱使金山软件分拆金山办公上市,在2019年分拆上市后,子公司的融资渠道在不断丰富,能够直接从资本市场通过发行股票的方式获取较低成本的资金。对此,在丰富且多元的融资途径驱使下金山办公被拆分上市,有效缓解金山软件母公司的融资压力[1]。

1.2增强企业竞争力

虽然金山软件是我国龙头办公软件企业,但是在国际市场上还面临强劲对手:微软企业,微软研发的Microsoft Office系列办公软件广泛应用在国内外办公市场。金山软件办公产品在近几年得到迅速发展,被广泛应用于政府、金融等多个行业领域。据招股说明书数据显示,在国外金山办公软件2017年海外营收规模占总营收7.28%上升到2019年的11.26%,虽然在国外应用规模不广泛,但仍然在持续扩大。在此情境下,金山软件企业为了增强自身在国内外的核心竞争力,实行金山办公分拆上市,其目的在于借助金山办公软件的上市平台进一步扩大海外市场占有率,提升企业的核心竞争力。

1.3提高企业治理水平

企业治理水平直接关系到企业的可持续发展,企业治理主要从股权结构、员工激励、内部组织结构等方面入手。在拆分上市前金山办公股权结构与内部组织结构比较单一,影响到企业治理水平的提升,进而影响到企业的长远发展。在趋于提升企业治理水平的动因下,金山软件拆分金山办公上市。在拆分上市后不仅可以缓解母公司的管理压力,还可以促使金山办公取得更多自主经营权,管理层人员能够更加全面了解自身企业经营发展情况,并制定出业务发展战略与激励政策,不断完善自身内部组织结构与股权结构,促使整个金山办公治理水平的提升。

2 金山办公分拆上市的经济后果

2.1融资能力显著提升

金山办公在2019年拆分上市后,共募集资金46.32亿元,据招股说明书数据显示,在拆分上市的募集资金全部用于金山办公核心业务研发与经营上,主要包括WPS办公软件研发升级、人工办公研发、办公产品云服务、办公软件国际化等方面的核心业务。截止2021年1月,金山办公募资排名第五名,超募率126%,仅次于中芯国际与恒玄科技。由此可见,金山办公在分拆上市后逐渐进入大众视野,并获取大众认可与投资者青睐,能够获取更多的超募资金,显著提高金山办公的融资能力,有效推动金山办公的核心业务研发与经营发展。

2.2分拆上市后提升企业价值

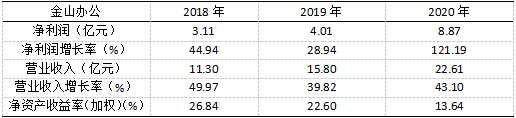

企业价值与经营业绩有着密切联系,金山办公分拆上市后,其企业财务经营情况也随之发生改变,可以从部分财务指标对金山办公分拆上市后的企业价值进行分析,如表1所示。

表1 金山办公财务指标分析

数据来源:东方财富网

通过对金山办公拆分上市前后的部分财务指标进行分析,从2018年至2020年,金山办公的净利润、营业收入在持续不断上升,其主要是由于金山办公拆分上市后更加注重于开拓自身的核心业务,促使金山办公能够顺利接收与完成政府业务,为企业带来丰厚的收入。同时,在拆分上市后金山办公的净资产收益率(加权)指标出现下降的情况,其主要是由于2019年拆分上市后获取的资金到位,但是随着净资产的不断增加,短期内这笔资金投资项目没有及时创造出利润导致。同时,也表明拆分上市后给金山办公企业价值带来积极影响。

2.3有效规范企业治理

一方面,增强企业激励效果。金山办公拆分上市后采取了一系列的股权激励政策,有效增强企业的激励效果,充分调动管理层与员工的积极性。在管理层与员工中实行股权激励机制,在董事会上表彰8位高管发行人在工作业绩与对企业贡献方面的优异成绩,并且激励管理层与员工能够继续为企业发展努力奋斗。并根据管理层与员工在任职期间的工作表现与绩效情况定期奖励其企业股份。另外,金山办公对高管与员工进行战略配售。分拆上市后金山帮同意核心员工与高管参与科创板发行战略配售,并且配售股票持续时间在1年以上,参与战略配售金额高达8.70亿元。通过实行这一股权激励措施后,将金山办公企业经营业绩与管理层员工收入、绩效挂钩,可以通过企业股票价格波动情况了解企业股权激励效果。从东方财富网数据了解到,金山办公拆分上市后股价在持续上涨,从2019年刚上市的收盘价150元上升到2020年7月收盘价的450元。由此可见,分拆上市后股权激励政策发挥出显著作用[2]。

另一方面,健全信息披露制度。为了提高企业治理水平,不断完善内部治理结构,还需要建立完善的股东大会、监事会、董事会等相关权利、决策与监督机构与制度,明确划分各权利机构与监督机构的职责与权力。金山办公分拆上市后在治理结构上更加完善,促使信息披露制度不断健全与完善。从巨潮网数据整理显示,2019年金山办公信息披露次数(包括公告、通告、报告、意见、会议材料等披露方式)11次,在分拆上市后2020年信息披露次数增加到101次。由此可见,金山办公在不断健全与完善信息披露制度,及时解决信息不对称问题,有效提高与规范企业治理。

结语

总之,金山软件分拆金山办公上市取得很大成功,通过从融资、治理、竞争力三方面对金山办公拆分上市的动因进行分析,了解到金山办公拆分上市的迫切性与必要性,同时从融资能力、企业价值、治理效能三方面探索金山办公拆分上市的经济后果,有利于整合资源、总结拆分上市经验,可以为其他企业提供参考与借鉴。

参考文献

[1]杨飞.分拆上市动因,路径选择及效应评价——以金山软件为例[D].西南财经大学,2021.

[2]桑田.上市公司分拆上市的动因集经济后果分析——以金山办公为例[D].广东财经大学,2022.